营销公司IronSource将通过SPAC上市,估值超过110亿美元

以色列公司 IronSource 宣布将通过与SPAC合并成为上市公司。该营销平台的估值超过110亿美元。

IronSource 将与特殊目的收购公司(SPAC) Thoma Bravo Advantage 合并。他们希望共同打造一个领先的移动应用经济平台, VentureBeat 报道。

在与SPAC合并之前,该公司的估值为111亿美元。根据 彭博社 的报道,按照交易条款,IronSource 的股东将获得100亿美元,其中包括15亿美元现金。合并预计将在2021年第二季度完成,届时公司将拥有约7.4亿美元的现金。

通常,SPAC被认为是快速且简单的上市方式,适合快速发展的初创公司。然而,IronSource 与许多最近通过这种方式上市的公司不同,因为它并不是亏损的,且已经开始盈利。

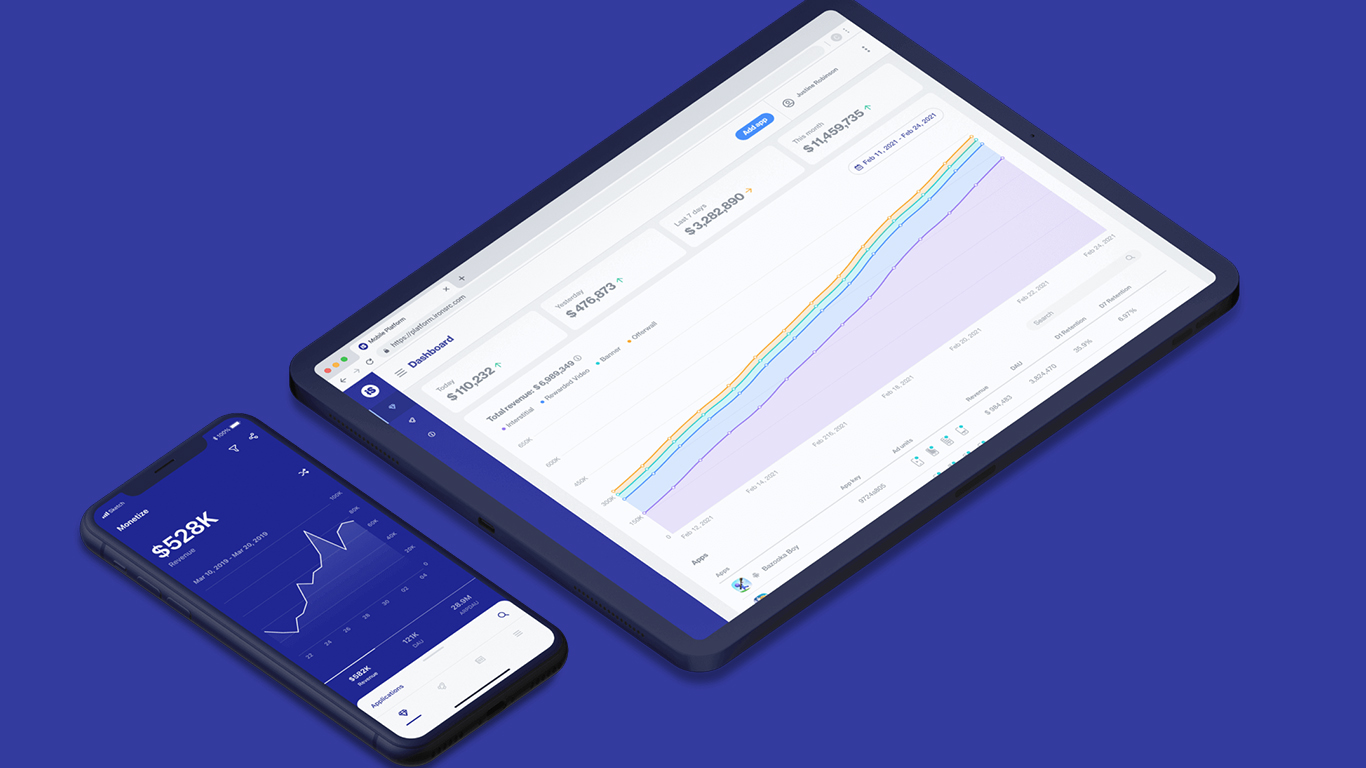

IronSource 在2020年的收入为3.32亿美元(同比增长83%),其 EBITDA 达到1.04亿美元。该公司表示,其服务的月度活跃用户超过23亿。其平台为开发者提供了货币化、用户获取和应用分析的工具。

IronSource 成为最近第二家上市的以色列大型公司。去年12月,Playtika 通过IPO 筹集了19亿美元,估值为114亿美元。