InvestGame: количество сделок на рынке видеоигр упало до минимума с момента начала пандемии

Аналитическая компания InvestGame представила отчет по ситуации на рынке игровых инвестиций за первые три квартала 2023 года. И по объему сделок, и по их количеству он оказался одним из самых неудачных за последние четыре года.

Авторы отчета уверены в нормализации рынка

Остановимся на главном из отчета.

Частные инвестиции

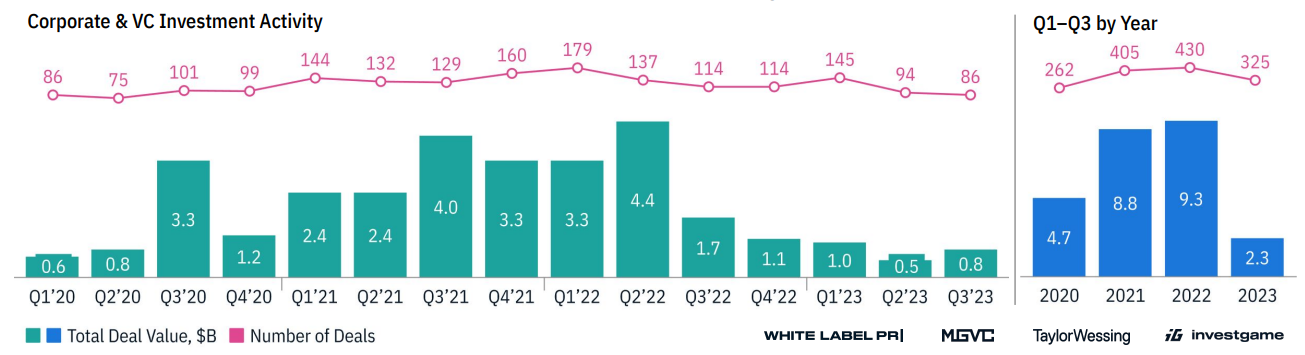

За январь-сентябрь 2023 года общий объем инвестиционных сделок в игровые компании составил $2,3 млрд. Это в два раза меньше, чем за аналогичный срок в 2020 году, и в среднем в четыре раза меньше, чем за тот же период в 2021 и 2022 годах.

Инвестиции в игровые компании (январь 2020 — сентябрь 2023)

Падение объемов объясняют в первую очередь сокращением раундов поздних стадий. В нынешних реалиях инвесторы все чаще сомневаются в том, смогут ли заработать на экзите.

При этом численность сделок просела менее значительно — на 23%. Для понимания: если за первые три месяца 2022 года было совершено 430 частных инвестиций, то за январь-сентябрь нынешнего — 325.

Как отмечают аналитики, ранние раунды оказались меньше подвержены макроэкономическими факторами. Однако в целом инвесторы стали значительно избирательнее в выборе реципиентов.

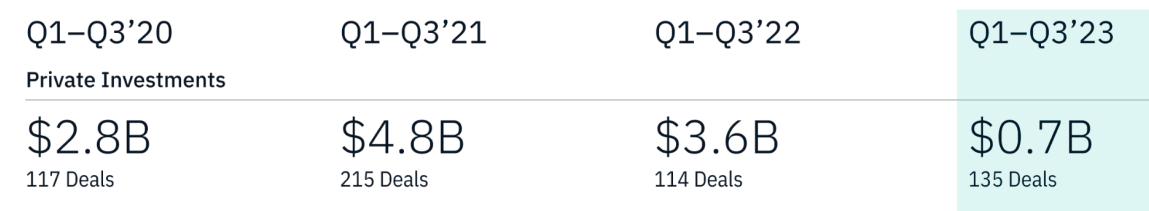

Отдельно аналитики подсчитали вложения в игровые компании, непосредственно занимающиеся разработкой игр.

Ивенстиции в игровые компании, занимающиеся разработкой игр (1-й квартал 2020 — 3-й квартал 2023)

За три квартала 2023 года общий объем сделок в студии составил $0,7 млрд. Для сравнения, годом ранее за тот же срок в них было вложено $3,6 млрд. При этом число самих сделок выросло — с 114 в прошлом году до 135 в этом.

Драйвером роста числа сделок стали предпосевные и посевные инвестиции. Важно: выросло число сделок в компании, которые занимаются созданием игр для PC и консолей, а вот число сделок в мобильных разработчиков сократилось.

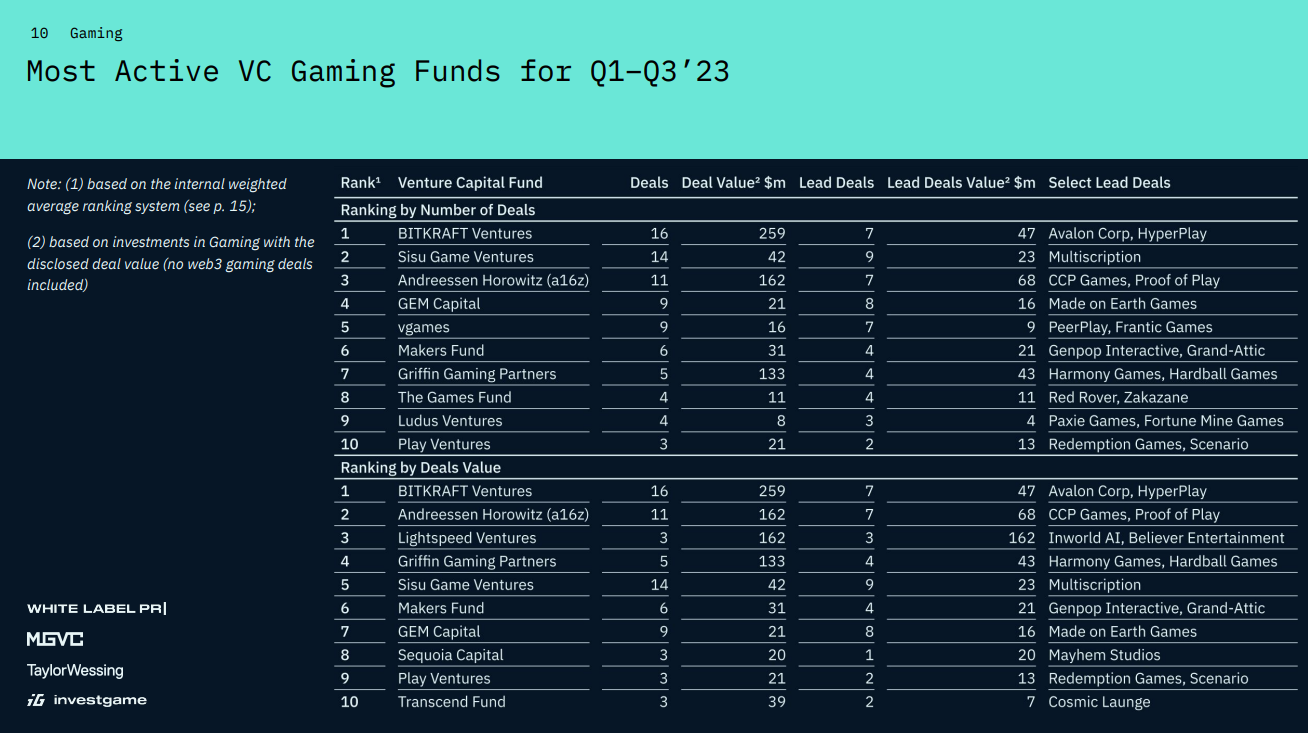

За отчетный период больше всех в игровых разработчиков вложил фонд BITKRAFT Ventures — $259 млн. Он же совершил наибольшее количество сделок — 16. В тройках лидеров также: Sisu Game Ventures, Andreessen Horowitz и Lightspeed Ventures.

Чарты (по объему инвестиций и по числу инвестиций ) венчурных фондов, владывающих в игровые компании, занимающиеся игровой разработкой

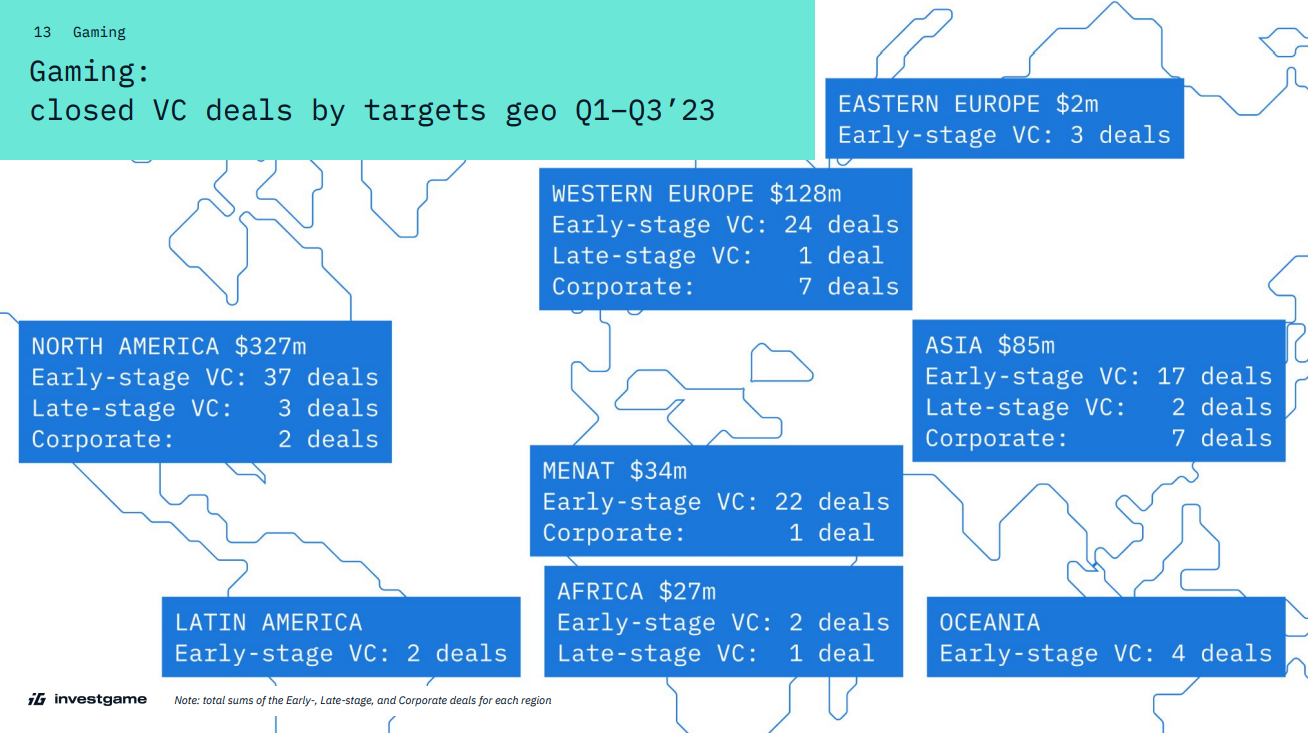

Большая часть венчурных инвестиций в игровых разработчиков пришлась на США. При этом стоит отметить большое количество ранних сделок в странах Магриба и Ближнего Востока (MENAT) и рост объемов инвестиций в африканские стартапы (внезапно более перспективный регион, чем Латинская Америка).

Распределение инвестиций в игровые компании, занимающиеся игровой разработкой, по региону

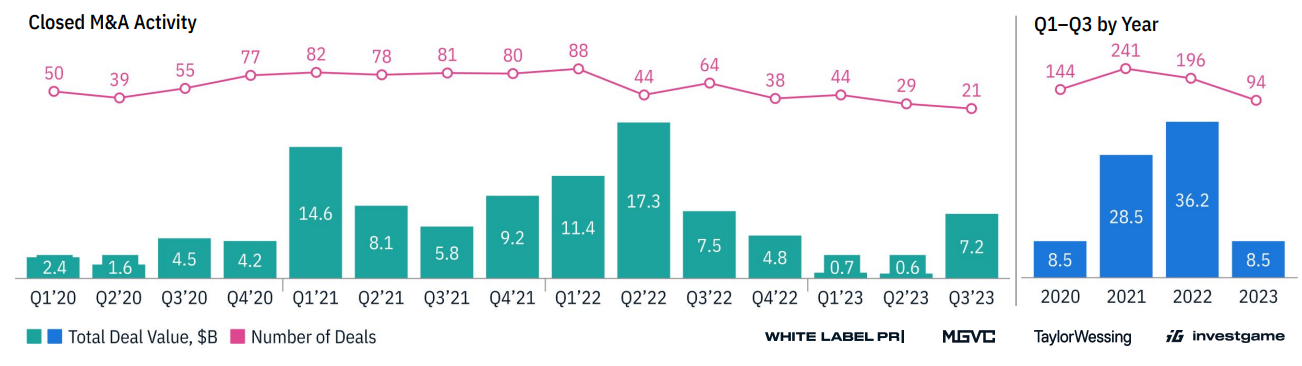

Объединения и поглощения

Сначала небольшая ремарка: отчетом учитываются только закрытые сделки. Поэтому покупка Activision Blizzard за $68,7 млрд, которая официально завершится в четвертом квартале 2023 года, тут пока во внимание не принимается.

Теперь к цифрам.

За январь-сентябрь 2023 года объем M&A составил $8,5 млрд. Это столько же, сколько было потрачено на слияния в 2020 году, но в 3,8 раза меньше, чем за аналогичные периоды 2021 и 2022 годов.

M&A игровых компаний (январь 2020 — сентябрь 2023)

Несмотря на наблюдающиеся снижение показателей аналитики InvestGame видят структурный рост сектора. По их мнению, на это указывает три фактора:

- много неизрасходованного кэша у частных инвесторов, заинтересованных в инвестициях в развлекательный рынок;

- значительные финансовые средства на счетах и в целом стабилизация стоимости акций стратегических инвесторов, которые по прежнему могут себя позволить расти без органики;

- положение дел на рынке ранних инвестиций не сравнить с тем, что было пять лет назад. Появилось множество венчурных фондов (в том числе корпоративных), активно вкладывающих в новые студии в надежде вырастить новых «единорогов».

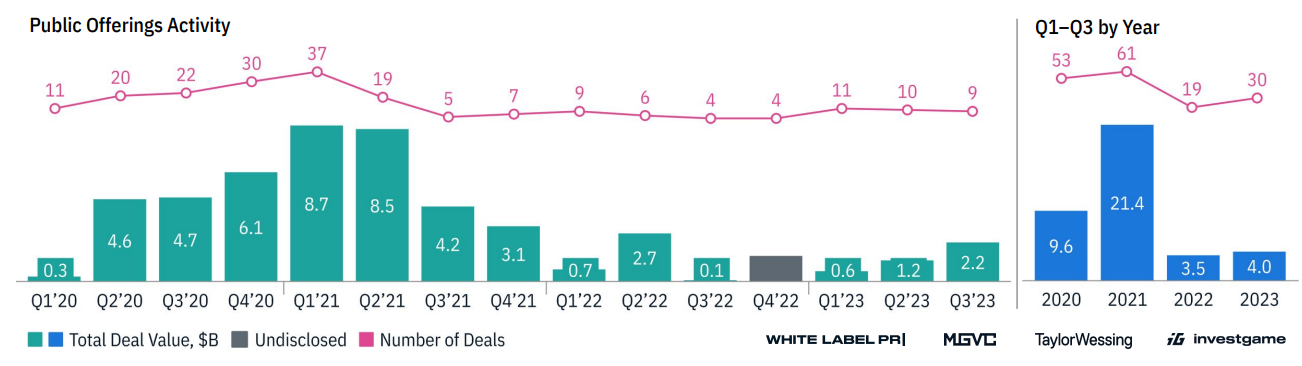

Публичные размещения

За первые три квартала 2023 года совокупная оценка размещений акций компании, занятых в игровом секторе, составила $4 млрд. Это на полмиллиарда долларов больше, чем за тот же срок прошлого года. Выросло и число операций — с 19 в прошлом году до 30 в этом.

Важно: размещение акций не равняется первичным размещениям. В этом году самые крупные размещения и вовсе не относились к IPO. К примеру, Applovin вывела на рынок акций на сумму $1,5 млрд в качестве рефинансирования кредита.

При этом значимых IPO в этом году не было вовсе, не считая Azerion, чья рыночная стоимость упала с $1,2 млрд до $0,1 млрд, и киберспортивной FaZe, чья оценка упала с $0,7 млрд до $18 млн.

Сложную ситуацию с IPO (точнее, с их отсутствием) аналитики объясняют:

- повышением процентных ставок в США;

- неоднозначными результатами недавних крупных неигровых первичных размещений в США;

- нестабильной рыночной ситуацией.

Больше интересных цифр и выводов — в отчете (по ссылке на источник).