Маркетинговая компания IronSource выйдет на биржу через SPAC при оценке свыше $11 млрд

Израильская компания IronSource объявила о том, что станет публичной и выйдет на биржу через слияние со SPAC. Оценка маркетинговой платформы превысила $11 млрд.

IronSource проведет слияние с компанией по приобретению специального назначения (SPAC) Thoma Bravo Advantage. Вместе они хотят создать лидирующую платформу для экономики мобильных приложений, сообщает VentureBeat.

Оценка компании перед слиянием со SPAC составила $11,1 млрд. Как сообщает Bloomberg, по условиям сделки акционеры IronSource получат $10 млрд, включая $1,5 млрд наличными. Слияние завершится во втором квартале 2021 года, в результате чего у компании появится около $740 млн наличными.

Обычно SPAC считается более быстрым и простым способом выйти на биржу для активно развивающихся стартапов. Однако IronSource отличается от многих компаний, которые за последнее время стали публичными с помощью этого способа, поскольку она не является убыточной и уже приносит прибыль.

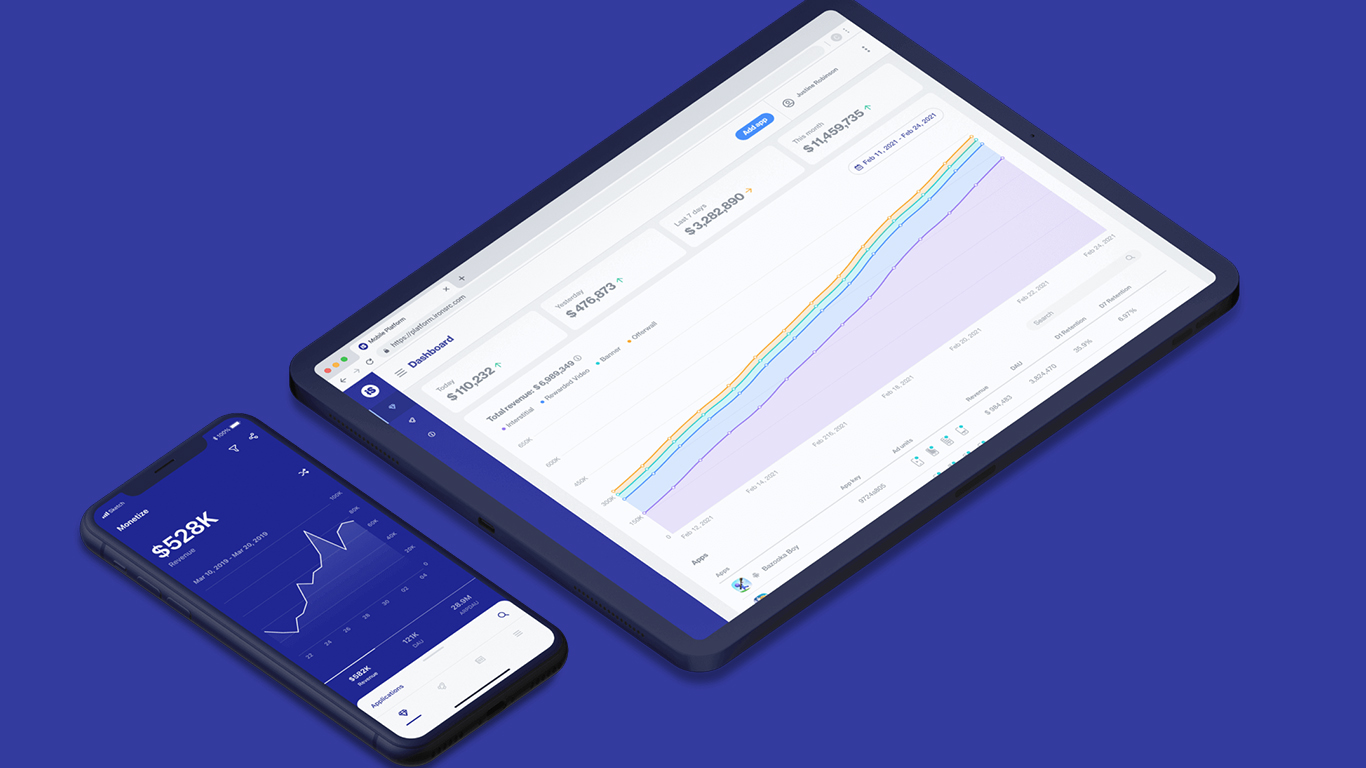

Выручка IronSource за 2020 год составила $332 млн (рост на 83% в годовом выражении), а ее EBITDA — $104 млн. Компания заявляет, что ежемесячная аудитория ее сервисов превышает 2,3 млрд пользователей. Ее платформа предоставляет разработчикам инструменты для монетизации, привлечения пользователей и аналитики своих приложений.

IronSource стала второй крупной израильской компанией, которая вышла на биржу за последнее время. В декабре прошлого года Playtika привлекла $1,9 млрд через IPO при оценке в $11,4 млрд.